就拿节税来说吧,大多数人的想法都是公司经营起来之后再考虑节税,他们的理由也很充分:我公司都还没经营呢,都没收入,哪来的纳税义务?都不纳税,节什么税?

其实不然,节税并不一定是要等到公司开起来之后才可以操作的,在计划出资成立公司的时候就可以着手考虑了。

今天我要给大家的讲的就是在成立公司的时候,怎么出资才更节税!

第一个税收优惠政策、企业所得税:

个人独资企业在纳税的时候一般是不用缴纳企业所得税的,这是国家相关法律严格规定的。国家相关的法律规定,凡是个人独资企业在纳税的时候只需要缴纳个人所得税就可以了,一般不需要缴纳相关的企业所得税。因此,想要合理的去规避企业所得税的一些企业在避税的时候就可以直接去设立个人独子企业。但是,设立个人独资企业的时候找到一个好的税收洼地是很有必要的。

一.返税政策,注册在有税收扶持政策园区

二.个税核定征收

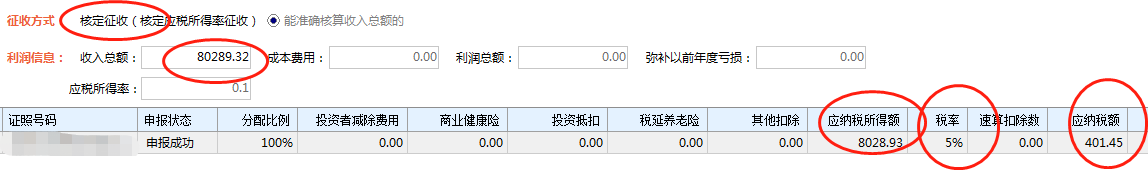

指的是由税务机关根据纳税人情况,在正常生产经营条件下,对其生产的应税产品查实核定产量和销售额,然后依照税法规定的税率征收税款的征收方式。

(计算方式:应纳税所得额=收入×利润率;常见行业利润率:服务10%,建筑7%,商贸5%)因个人独资企业依法不征收企业所得税,只存在增值税和个税,个税按照当地税优政策,

服务业按照 0.5%-2.19%核定征收,建筑业按照 0.35%-1.29%,商贸类按照 0.25%-0.8%

(以小规模纳税人不含税年收入 500 万为标准)。

在缴纳以上税费之后,个人独资企业账户中的款项即可自由支配。

对企业而言,在税收洼地注册个人独资企业的方式,既解决了企业承担过高税负的问题,

又可以获得合法合规的增值税发票作为进项。而且,企业全程只需要配合提供注册材料即可,

其他事项由慧安财税全程托管服务,安全省心。

1.五级累进制征收表:

| 级数 | 全年应纳税所得额 | 税率% | 速算扣除数 |

| 1 | 不超过30000 | 5 | 0 |

| 2 | 超过30000至90000的部分 | 10 | 1500 |

| 3 | 超过90000至300000的部分 | 20 | 10500 |

| 4 | 超过300000至500000的部分 | 30 | 40500 |

| 5 | 超过500000的部分 | 35 | 65500 |

| 行业 | 应税所得率 |

| 工业、交通运输业、商业 | 5% |

| 建筑、房地产 | 7% |

| 其他行业(含:咨询、服务、技术) | 10% |

应纳税额=应纳税所得额×适用税率-速算扣除数

二.税后洼地政策

我们这边的税收洼地是海岛政策,税收扶持政策为:增值税返还实缴税额的16.25%到26%,企业所得税返还实缴税额的10%到16%,个人所得税返还实缴税额的11%到17.6%,税收扶持的金额以千为单位计算,每季度核算一次。

例:服务行业小规模个人独资企业,年销售额500万(不含税),落户在税收洼地申请核定征收后各项税额的缴纳情况:

增值税:500万/1.03×3%=14.56万,附加税14.56万×5%=0.73万;

个人所得税:500万/1.03×10%=48.5万,48.5万×30%=14.55万,14.55万-40500=10.51万;

税收扶持:14.56万×16.25%=2.36万,10.51×11%=1.15万,附加税里面的城建税14.56*2.5%*32.5%=0.12W 合计2.36W+1.15W+0.12W=3.63W

实际纳税: 单独交税10.51W+14.56W+0.73W=25.8W 25.8/500W=5.16%

综合交税10.51W+14.56W+0.73W-2.36W-1.15W-0.12W=22.17W

综合税负:22.17W/500W=4.43%

以上这些基本的内容就是关于个人独资企业税收优惠政策的,反正个人独资企业在发展的时候一般都是可以享受这些基本的税收优惠政策的。另外,如果想要减轻自己企业的纳税压力,直接去设立一个个人独资企业是可以的。

慧安公司能帮助顾客大幅减税,安节税是慧安公司名下一个平台,针对企业拟定节税方案,多年办理经验,,服务上万家企业,节税,大幅度减轻企业税负。深入把握所得税,增值税,营业税,个税的要点和筹划空间,用合规合法的方案为顾客提供服务。

新公司节税热线:陈小姐13120802021(微信同号)