增值税税收优惠政策:

增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。实行价外税,也就是由消费者负担,有增值才征税没增值不征税。

由于增值税实行凭增值税专用发票抵扣税款的制度,因此对纳税人的会计核算水平要求较高,要求能够准确核算销项税额、进项税额和应纳税额。但实际情况是有众多的纳税人达不到这一要求,因此《中华人民共和国增值税暂行条例》将纳税人按其经营规模大小以及会计核算是否健全划分为一般纳税人和小规模纳税人。

(1)生产货物或者提供应税劳务的纳税人,以及以生产货物或者提供应税劳务为主(即纳税人的货物生产或者提供应税劳务的年销售额占应税销售额的比重在50%以上)并兼营货物批发或者零售的纳税人,年应税销售额超过500万的;

(2)从事货物批发或者零售经营,年应税销售额超过500万元的。

小规模纳税人:

(1)从事货物生产或者提供应税劳务的纳税人,以及从事货物生产或者提供应税劳务为主(即纳税人的货物生产或者提供劳务的年销售额占年应税销售额的比重在50%以上),并兼营货物批发或者零售的纳税人,年应征增值税销售额(简称应税销售额)在500万元以下(含本数)的。

(2)除上述规定以外的纳税人,年应税销售额在500万元以下(含本数)。

今天,我们以利用税收优惠政策为大家来解析增值税筹划思路:

原理:利用区域税收优惠政策,将公司的业务(特别是增量部分)转移到税收洼地新设的企业中,以达到降低税负的目的。

案例说明:

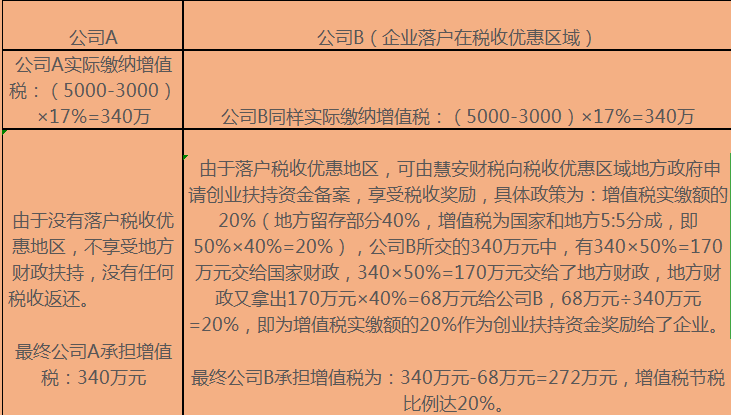

公司A是一家环保设备销售公司,2017年全年不含税销售收入为5000万元,其中进项增值税发票金额为3000万。公司B同样是一家环保销售公司,2017年全年不含税销售收入为5000万元,其中进项增值税发票金额为3000万元,与公司A不同的是公司B是注册在税收优惠区域,试问公司A与公司B的纳税比较

2.取得合法的扣税凭证以获得税款抵扣,增值税一般纳税人从非增值税纳税人处购入存货(如农产品)时,因不能取得增值税专用发票而不能进行税款抵扣。但是,如果销售方事先向税务机关申请,可以开出普通发票。作为一般纳税人的购入方,可以按普通发票金额的13%抵扣税款,这样能够相对地降低税负。此外,交通运输单位出具的存货运费发票,也可以按7%的金额作进项税额抵扣。

扣税凭证还有很多,但有的扣税凭证在一些省份允许抵扣,在另一些省份不允许抵扣,需要咨询当地的税务机关。

3、利用一般纳税人和小规模纳税人的区别达到节税目的,《增值税暂行条例》及其实施细则规定,增值税纳税人分为一般纳税人和小规模纳税人两种。凡是从事货物生产或提供应税劳务的,和以从事货物生产或提供应税劳务为主、兼营货物批发或零售的纳税人,其年不含税应税销售额在500万元以下的;或者从事货物批发或零售的纳税人,其年不含税应税销售额在500万元以下的,为小规模纳税人。

这几种方式全是非常好的方式,大伙儿能够立即根据这种基础的方式来开展。可是这种方式再多都没有开设个人独资企业好,由于个人独资企业是这种很好的特惠企业类型,这类公司的政策优惠是十分非常好的,大伙儿能够根据这类方式来将自个企业高盈利开展避税。

详细优惠政策可咨询安节税工作人员。

节税咨询:13120502078(同微信)黄小姐

【上一篇:】

影视行业税收优惠政策

【下一篇:】

长沙税收优惠政策