个人独资企业核定征收

个人独资企业在税收洼地申请到核定征收,是不用缴纳企业所得税和股东分红,只需缴纳个人生产经营所得税。享受核定征收+高额税收财政奖励,综合税负最高不超过营业收入的4.5%,缴纳后利润可以提现,自由支配(含开票的增值税);

核定征收是指由于纳税人的会计账簿不健全,资料残缺难以查账,或者其他原因难以准确确定纳税人应纳税额时,由税务机关采用合理的方法依法核定纳税人应纳税款的一种征收方式,简称核定征收。

《关于个人独资企业和合伙企业投资者征收个人所得税的规定》链接地址: http://www.chinatax.gov.cn/chinatax/n363/c1269/content.html 其中:7.8.9.10 条为核定征收

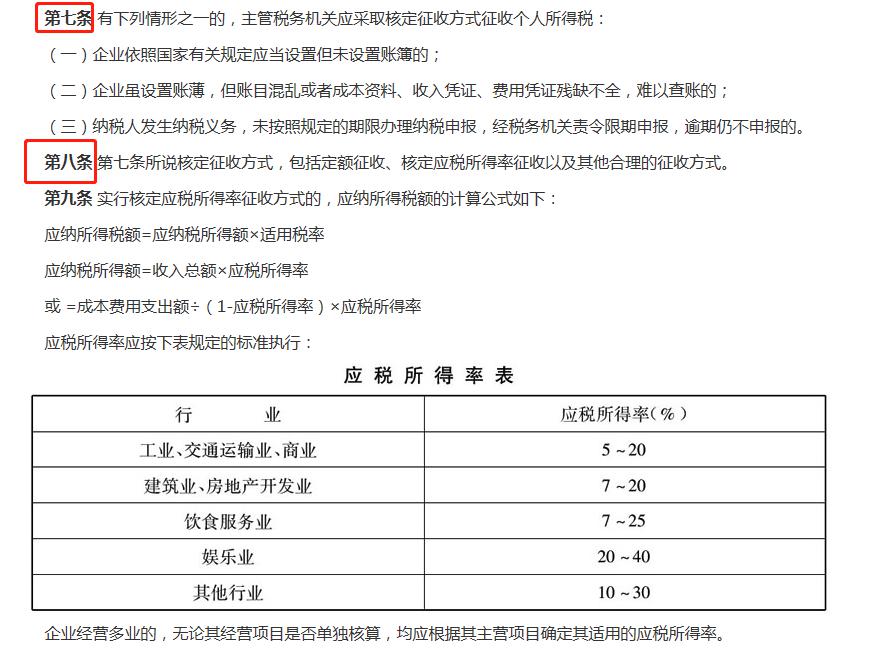

根据《关于个人独资企业和合伙企业投资者征收个人所得税的规定》第七条有下列情形之一的,主管税务机关应采取核定征收方式征收个人所得税:

(一)企业依照国家有关规定应当设置但未设置账簿的;

(二)企业虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的;

(三) 纳税人发生纳税义务,未按照规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的。

一、应缴所得税

1、个人独资企业不缴纳企业所得税,缴纳个人所得税,个人所得税按收入所得和利息、股息、红利所得分两种计算方法。

2、收入所得个人独资企业的收入所得计算个人所得税,适用5%-35%的五级超额累进税率。具体对应税率如下:

①、全年收入所得额不超过15000,税率5%

②、全年收入所得额超过的部分,税率10%

③、全年收入所得额超过的部分,税率20%

④、全年收入所得额超过的部分,税率30%

⑤、全年收入所得额超过100000的部分,税率35%3、利息、股息、红利所得个人独资企业的利息、股息、红利所得计算个人所得税,适合比例税率,税率为20%

二、应缴增值税

1、个人独资企业只要有业务发生就要交增值税,行业不同,增值税率也不一样,个人独资企业如果满足了一般纳税人的条件,可以申请为一般纳税人,一般纳税人和小规模纳税人的计税方法不一样。

2、一般纳税人应缴增值税税额=销项税额-进项税额

3、小规模纳税人应缴增值税税额=不含增值税的销售额×适用税率如果属于小微企业,月销售额不超过3万元,按季缴纳不超过9万元的,不缴纳增值税,但还是要做纳税申报。

三、应缴其它税种

个人独资企业除了缴纳个人所得税和增值税以外还会根据行业不同,缴纳不同的税。当期只要交了增值税,就要交附加税,具体计算方法如下:城市建设费=当期应缴增值税额×7%教育费附加=当期应缴增值税额×3%地方教育附加=当期应缴增值税额×当地所定税率

扩展资料:

1、个人独资企业的注销登记

个人独资企业有下列情形之一时,应当解散:

(一)投资人决定解散;

(二)投资人死亡或被宣告死亡,无继承人或者继承人决定放弃继承;

(三)被依法吊销营业执照;

(四)法律、行政法规规定的其他情形。

个人独资企业依照《个人独资企业法》第二十六条规定解散的,应当由投资人或者清算人于清算结束之日起15日内向原登记机关申请注销登记。

个人独资企业申请注销登记,应当向登记机关提交下列文件:

(一)投资人或者清算人签署的注销登记申请书;

(二)投资人或者清算人签署的清算报告;

(三)国家工商行政管理总局规定提交的其他文件。

个人独资企业办理注销登记时,应当缴回营业执照、公章。

2、办理个人独资企业的流程

《个人独资企业法》规定设立个人独资企业必须具备以下条件:

1)投资人必须是一个自然人,且只能是作为自然人的一个中国公民。

2)有合法的企业名称;个人独资企业名称不得使用“有限”、“有限责任”“公司”字样,个人独资企业名称可以叫做厂、店,、部、中心、工作室等。

3)由投资人申报的出资;对于出资数未作限制,只是规定要有出资;设立个人独资企业可以用货币出资,也可以用实物、土地使用权、知识产权或者其他财产权利作为出资,但不能用个人劳务作价出资,也不能用个人信誉或者名誉作价出资。

采用实物、土地使用权等作价时要折算成货币数额,投资人申报的出资也要与企业生产经营规模相适应;投资人可以以个人财产出资,也可以以家庭财产作为个人出资,但要在设立或变更登记说明书上予以注明。

4)有固定的生产经营场所和必要的生产经营条件。

5)有必要的从业人员,即要有与生产经营范围、规模相适应的从业人员。 第二章 个人独资企业的设立 第九条 申请设立个人独资企业,应当由投资人或者其委托的代理人向个人独资企业所在地的登记机关提交设立申请书、投资人身份证明、生产经营场所使用证明等文件。

能帮助顾客大幅减税,针对企业拟定节税方案,多年办理经验,,服务上万家企业,节税,大幅度减轻企业税负。深入把握所得税,增值税,营业税,个税的要点和筹划空间,用合规合法的方案为顾客提供服务

在上海崇明岛注册个人独资企业,不交企业所得税,申请个税带征,享受照优惠税率;同时还可以享受40%优惠扶持,双重优惠,大幅降低企业税负。

个人独资企业节税效果比较:

比如某设计师一年设计收入有500万,假设没有任何成本和费用支出的情况下,筹划最佳的节税方案?选择我们提供的服务型个人独资企业的模式和常规的有限公司缴税情况的比较如下:

| A传统模式(设立有限公司) | B优化模式(设立个人独资企业) | |

| 增值税 | 500万*3%=15万 | 500万*3%=15万 |

| 附加税 | 15万*10%=1.5万 | 15万*10%=1.5万 |

| 企业所得税 | 500*25%=125万 | 无 |

| 个税 | (500万-125万)*20%=75万 | 500万*10%*35%-1.4750≈16.5万 |

| 优惠扶持 | 无 | 15万*50%*40*=3万 |

| 最终税额 | 15万+1.5万+125万+75万=216.5万 | 15万+1.5万+16.5万-3万=29.5万 |

分析:通过计算得知B模式的综合税率为:29.5/500=5.9%,而A模式的税负则高达:216.5/500=43.3%,B模式相对于A模式节约税款为:216.5-29.6=187万元。节税比例高达:187/216.5=86.37%。

100万营业收入(服务业):

增值税:100*3%=3万(3%普票&专票都可);

附加税:3*5%=0.15万(增值税*5%);

普票:增值税+附加税=0元;(每月10万免征)

个税:100*10%*20%-1.05=0.9万(0.9%)

返还:3*20%=0.6万;(增值税实缴税额的20%)

综合税款:3.5万

实际税负:3%+0.15%+0.9%-0.6%=3.5%;

具体的办理工作可以联系小编哦,小编就是负责办理和服务总部经济招商到税收洼地的企业。全程由慧安财税小编许老师:131 6632 1179办理,提供一站式全套托管服务。

扫码开启节税之旅,许春燕:131 6632 1179

扫码开启节税之旅,许春燕:131 6632 1179