宁波个人独资企业税收优惠政策,宁波经济发展相对比较好,目前没有优惠政策,目前核定征收政策全国都已经收紧了,只有注册到税收洼地才能享受核定征收优惠政策,入驻崇上海的海岛税收洼地,注册个人独资企业通过我们可以去申请核定征收,不论是小规模还是一般纳税人企业。

一、个人独资企业、合伙企业与企业所得税、个人所得税的关系

根据现行税法规定,个人独资企业和合伙企业不是企业所得税的纳税人。个人独资企业的投资人要缴纳个人所得税。合伙企业的合伙人如果是个人的,也应当缴纳个人所得税,如果合伙人是是法人和其他组织的,缴纳企业所得税。政策依据是两个文件:

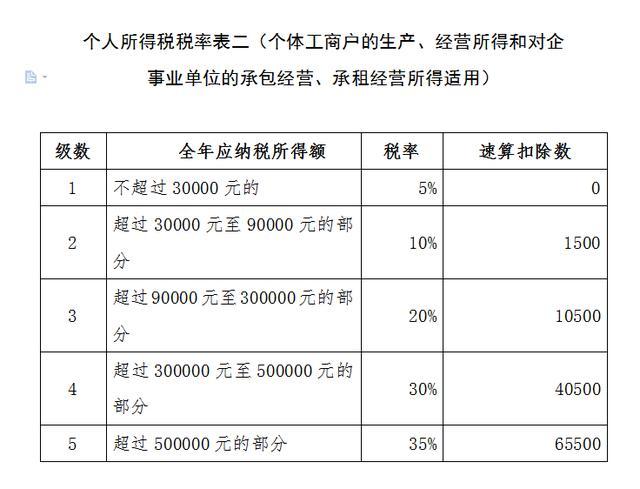

1. 财政部国家税务总局关于印发《关于个人独资企业和合伙企业投资者征收个人所得税的规定》的通知,财税[2000]91号。第三条 个人独资企业以投资者为纳税义务人,合伙企业以每一个合伙人为纳税义务人(以下简称投资者)。第四条 个人独资企业和合伙企业(以下简称企业)每一纳税年度的收入总额减除成本、费用以及损失后的余额,作为投资者个人的生产经营所得,比照个人所得税法的“个体工商户的生产经营所得”应税项目,适用5%~35%的五级超额累进税率,计算征收个人所得税。

2.《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》,2008年12月31日印发,财税【2008】159号。第二条,合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。

所以,问题中说的情况,就是合伙企业的合伙人为个人,和个人独资企业一样,虽然挂着企业之名,实际上只需要考虑个人所得税(参考下图)

二、2%的个人生产经营所得税

1. 个人生产经营所得税的由来前面的文件中已经提到,个体工商户的生产经营所得适用5%~35%的五级超额累进税率,在最近一次的个人所得税改革中,也继续保持了五级税率的设计,里面并没有2%的税率。

所以,2%肯定不是一般常见的税率,只能是核定征收方式下产生的征收率。

因为个人往往难以提供账目,导致不能准确核算个人的所得额,一般情况下,税务部门会按照收入的一定比例测算出应税所得,比如10%的应税所得率,在各地比较常见。此时,不同的总收入对应原始税率表上的不同档次,会形成不同的实际税负率:

收入30万,税负率为0.5%;

收入30万-90万,税负率0.5%-0.83%;

收入90万-300万,税负率0.83%-1.65%;

收入300万-500万,税负率1.65%-2.19%。

很明显,2%的税负率出现在最后这一档。

个人独资企业和合伙企业不是有限责任公司,它们负有无限责任,不是公司法规定的公司,所以不能征收企业所得税,要征收个人生产经营所得税。

在个税上按照经营所得来计算,适用的税率为5%-35%。

2. 查账征收的个税计算

一般情况,这两种类型的企业在计算缴纳个人所得税时需要按照会计核算的情况计算自己的个人所得税。按照个人所得税的计算方法,它们需要正确核算自己的收入、成本、费用和相关扣除,通过下面的公式来计算应缴纳的个人所得税:

(1)应纳税所得额=该年度收入总额-成本、费用及损失-当年投资者本人的费用扣除额

其中:当年投资者本人的费用扣除额=月减除费用(5000元/月)×当年实际经营月份数

(2)应纳税额=应纳税所得额×税率-速算扣除数

假设某个人独资企业的年度收入总额为400万元,成本费用等为300万元。个税计算方法如下:

(1)当年的扣除额=5000元×12=6万元

(2)当年的应纳税所得税=500万-400万-6万=94万元

对照经营所得税的税率表,适用的税率为35%

(3)当年的应纳税额=94万×35%-6.55万=26.35万。

个人所得税的税负=26.35÷500=5.27%

3. 核定应税所得率的个税计算

如果企业不能正确计算自己的成本费用,也就是会计核算不健全,税务局可以批准企业按照应税所得率方式来计算缴纳个人生产经营所得税,就是平常大家常说的核定征收方式。它的计算方法如下:

(1)应纳税所得额=该年度收入总额×应税所得率

(2)应纳税额=应纳税所得额×税率-速算扣除数

应税所得率可以理解为利润率。

同样上述的例子,税务局核定的应税所得率为10%,那么应缴纳的个税为:

(1)应纳税所得额=500万×10%=50万

对照经营所得税的税率表,适用的税率为30%

(2)应纳税额=50万×30%-4.05万=10.95万元

个人所得税的税负=10.95÷500=2.19%

4. 定率征收方式的个税计算

个人生产经营所得税还有一种定率征收方式,这种征收方式直接用收入总额乘以税务局核定的征收率就直接计算出个人所得税了。公式如下:

应纳税额=收入总额×核定征收率

这种模式下,核定征收率可以理解为个税的税负率,根据行业不同,征收率也不同,一般情况下为0.1%~3%之间,主要看各地税务局公告

比如,同样的500万的收入,如果核定征收率为2%,那么应纳税额=500万×2%=10万;如果核定征收率为3%,那么应纳税额=500万×3%=15万;如果核定征收率为1%,那么应纳税额=500万×1%=5万。

税收筹划定制方案:资深顾问许春燕:131 6632 1179(电话微信同号)

三、问题总结

三种计算方法下都有可能实现个税的税负为2%或者以下。(1)如按查账征收方式,若该公司的成本费用特别多,假设为494万或更多,那么计算下来当年不用缴纳个人所得税。因此,此种方法缴纳个税的多少主要是公司的经营情况好坏。利润高,则缴纳的个税多,利润少或亏损,就少缴纳甚至不缴纳个税。

(2)如果该公司所处的行业应税所得率低于10%,并且公司的收入也不多,那么个税的税负也能低于2%,但如果公司收入比较高,所处行业的应税所得率比较高,像娱乐业都要20%以上,那么个税的税负就肯定会超过2%。

(3)只有定率征收方式能够直接确定当年的个税税负水平,年初时税务局核定的定率是多少,当年就按多少来征收个人所得税。多数行业的个税核定征收率都会低于2%。

税收筹划定制方案:资深顾问许春燕:131 6632 1179(电话微信同号)

我们用自己从事财税行业10年来的知识和经验,帮您的企业在税收筹划上少走弯路、让您的每一次选择都超值。期间帮助过全国各地的不同行业进行过税收筹划,对于节税思路、个人独资企业、核定征收、全国税收洼地政策非常的熟悉,“实在”服务,做到真正的实操、落地。诚信是合作的基础,期待与您的合作!

【上一篇:】

杭州个人独资企业税收政策

【下一篇:】

青岛个人独资企业税收政策